Este mes toca rendir cuentas del primer trimestre de 2018 a la Agencia Tributaria por parte de pymes y autónomos. Antes del viernes 20 de abril, Hacienda tendrá que recibir los modelos tributarios de cada profesional. Básicamente, para la casuística más común, hay cuatro modelos tributarios trimestrales para autónomos junto a sus versiones anuales pero… ¿cómo puede saber un autónomos cuáles debe presentar y cuáles no?

Los profesionales de Quipu, el programa que aplica la Inteligencia Artificial para solucionar tareas administrativas diarias, han recogido cinco preguntas para que un autónomo pueda saber rápidamente qué modelos tributarios necesita presentar. “No todos somos iguales y habrá casos que tengan algún modelo adicional, pero este sencillo cuestionario se adapta a la mayoría de profesionales”, específica Roger Dobaño, Fundador y Director de Producto y Marketing en Quipu.

- ¿Estás en módulos? En este caso tendrás que recopilar todas las facturas, tickets y comprobantes del trimestre. Si cuentas con un sistema de digitalización de comprobantes, como puede ser una app para profesionales, podrás agilizar la gestión de tus documentos.

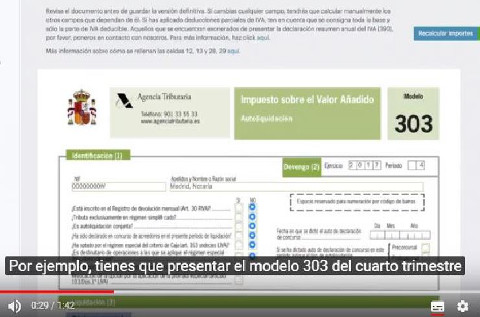

- ¿Tienes que liquidar el IVA? La autoliquidación de IVA se hace con el modelo 303. La empresa o autónomo está obligado a declarar lo que ha facturado (independientemente de si lo ha cobrado o no, a excepción de si está acogido al criterio de caja). Este modelo deberán presentarlo independientemente del resultado final de la declaración: a devolver, a ingresar, a compensar o sin actividad. “No es más que una vía para informar a Hacienda de cuál ha sido nuestra actividad durante los tres meses anteriores”, puntualiza Dobaño. El modelo anual de IVA es el 390 y es obligatorio.

- ¿Emites facturas con IRPF? Si más del 30% de las facturas que has emitido NO llevaban IRPF, tendrás que presentar el modelo 130. La idea es hacer saber al Estado que has ingresado tanto, has gastado tanto,… para que “se queden” con el 20% del beneficio. Si a cada factura le has aplicado la retención del IRPF, entonces NO tendrás que entregar este modelo. Aplicaciones como Quipu ya te hacen automáticamente el 130 para que únicamente tengas que enviarlo a Hacienda.

- ¿Tienes facturas de gasto donde haya retención (salvo el alquiler)? Si tu respuesta es afirmativa, tienes que presentar el modelo 111. Con esta documentación, los autónomos declaran las retenciones practicadas durante el trimestre a trabajadores, profesionales o empresarios. Si has presentado en algún trimestre este 111, deberás presentar su anual el 190 durante el mes de enero.

- ¿Pagas un alquiler con retención? Si la factura del alquiler de tu oficina o local lleva retención, debes cumplimentar y entregar el modelo 115. Su equivalente anual es el 180 y ahí informaremos de todas las presentaciones del 115 en abril, julio, octubre y enero.

También son comunes el modelo 349, para autónomos y empresarios con operaciones dentro de la Unión Europea; y el 347, un modelo informativo anual de operaciones realizadas con terceras personas siempre y cuando hayan sido por un importe superior a 3.005,06€ durante ese año natural.